Segnalo uno studio pubblicato dall’Oxford Institute for Energy Studies dal titolo The political and commercial dynamics of Russias gas export strategy, di James Henderson e Tatiana Mitrova. Il lavoro, dettagliato e ricco di fonti, rappresenta una lettura ideale per farsi un’idea piuttosto completa della situazione e per comprendere meglio la posizione negoziale di Gazprom di fronte agli operatori e ai decisori politici europei.

Segnalo uno studio pubblicato dall’Oxford Institute for Energy Studies dal titolo The political and commercial dynamics of Russias gas export strategy, di James Henderson e Tatiana Mitrova. Il lavoro, dettagliato e ricco di fonti, rappresenta una lettura ideale per farsi un’idea piuttosto completa della situazione e per comprendere meglio la posizione negoziale di Gazprom di fronte agli operatori e ai decisori politici europei.

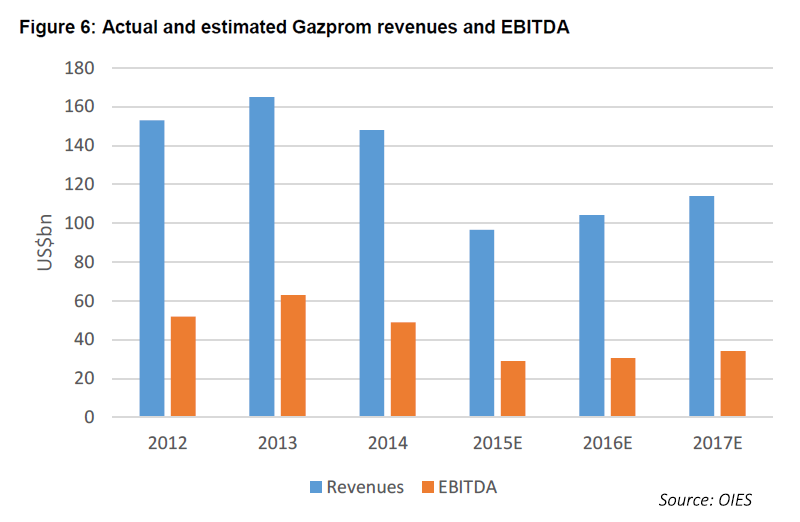

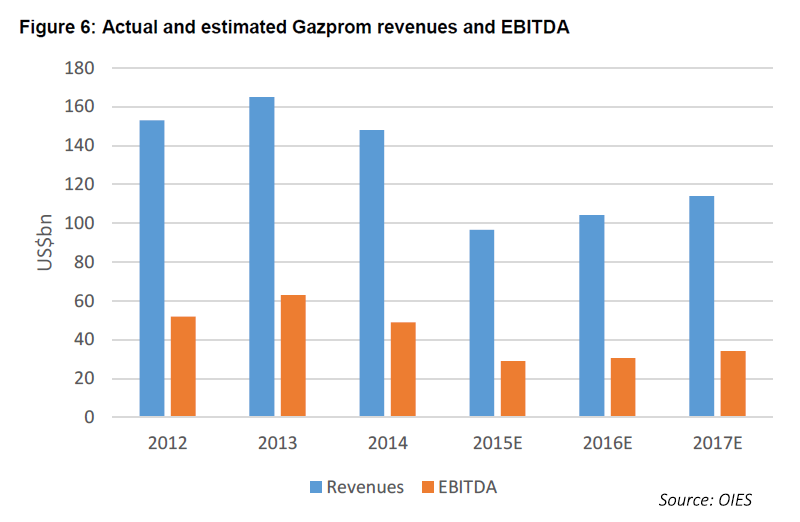

La prima parte è dedicata alla situazione di Gazprom, sottoposta alla pressione di diversi fattori negativi: la debolezza del proprio mercato più redditizio, l’UE; la crescente competizione sul mercato interno da parte di Novatek e Rosneft; i bassi prezzi del greggio, che riducono la redditività delle esportazioni di gas e in generale la flessibilità dell’economia russa; la difficoltà nel reperire finanziamenti sui mercati internazionali, a causa dell’incertezza creata dal regime sanzionatorio. Nel complesso, Gazprom sta attraversando un periodo difficile, come dimostrano anche le prospettive finanziarie.

A questo quadro si aggiungono anche i rischi di lungo periodo creati dalle politiche europee di diversificazione degli approvvigionamenti di gas. Nel lungo periodo, la risposta strategica di Gazprom è quella di consolidare la propria posizione in Europa e allo stesso tempo cercare una diversificazione dei mercati finali che riduca il peso relativo e la capacità di ricatto dei propri clienti europei. Per ragioni geografiche ed economiche, per Gazprom l’alternativa naturale all’Europa non può che essere la Cina.

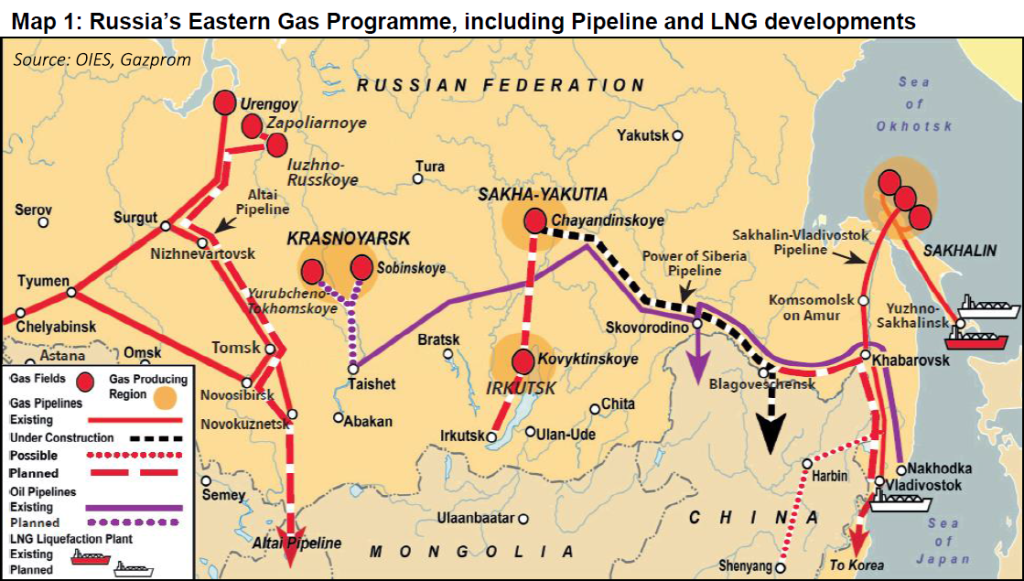

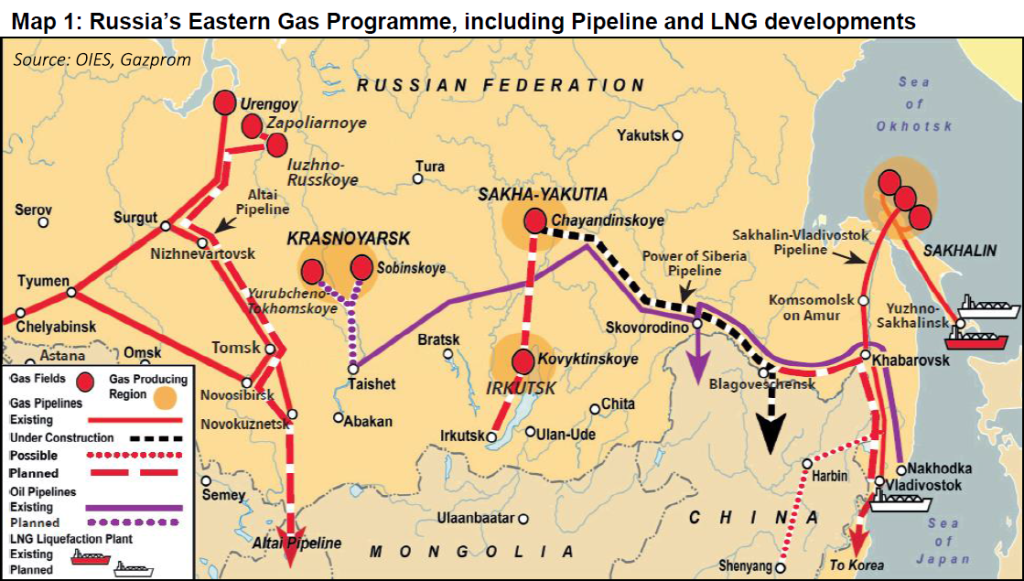

La seconda parte è dunque dedicata alle attività orientali di Gazprom e in particolare alle prospettive di esportazione verso il mercato cinese. Nonostante l’accordo del maggio 2014, rimangono dei dubbi sulla tempistica della costruzione del gasdotto Power of Siberia, dovute al crollo dei prezzi del greggio (che ha ridotto i prezzi di esportazione del gas e aumentato la competitività del GNL), alle difficoltà di reperire finanziamenti internazionali per le aziende russe e all’incertezza circa l’evoluzione della domanda cinese di gas importato.

Il contratto per Power of Siberia prevede la possibilità di far slittare al 2021 il completamento dell’infrastruttura, un’eventualità altamente probabile. Intanto, secondo gli autori dello studio, Gazprom starebbe cercando di spingere per sviluppare prima il gasdotto Altai (attraverso cui far transitare il gas prodotto dai giacimenti già coltivati in Siberia occidentale) e solo in un secondo momento completare Power of Siberia. Le diverse soluzioni restano aperte, anche se il fatto che CNPC abbia già iniziato la costruzione della continuazione di Power of Siberia in territorio cinese dà un’indicazione molto chiara delle preferenze di Pechino (e del probabile esito).

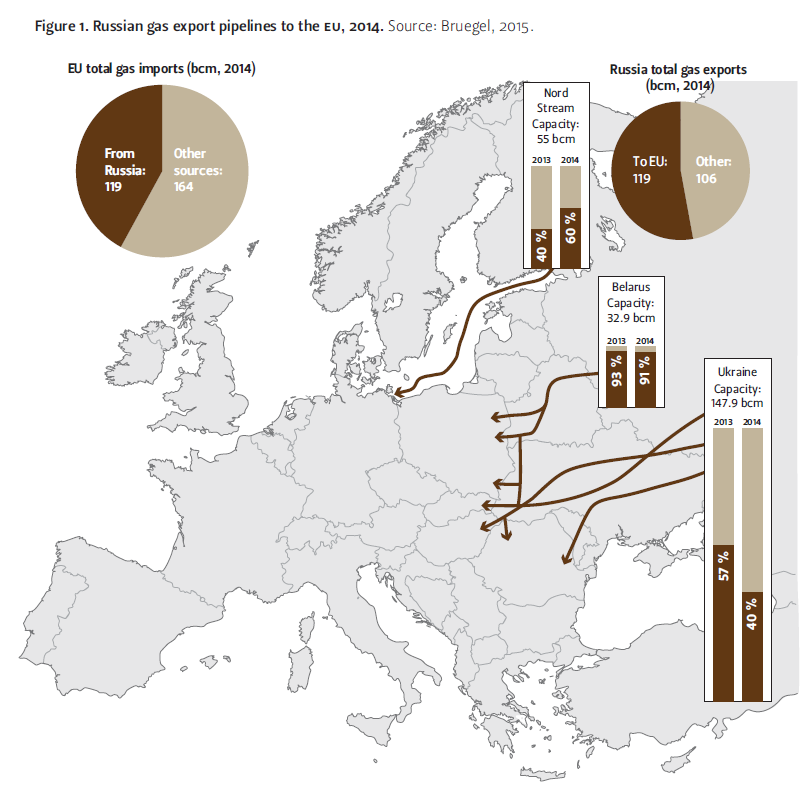

La terza parte è dedicata alla ristrutturazione della strategia di Gazprom nel mercato europeo, che nonostante tutto è destinato a rappresentare il focus primario delle operazioni della società russa anche nei prossimi decenni. Nonostante l’incertezza circa la domanda finale, la riduzione della produzione interna costringerà i Paesi europei a dipendere in misura crescente dalle importazioni. E il gas russo rappresenta una scelta obbligata.

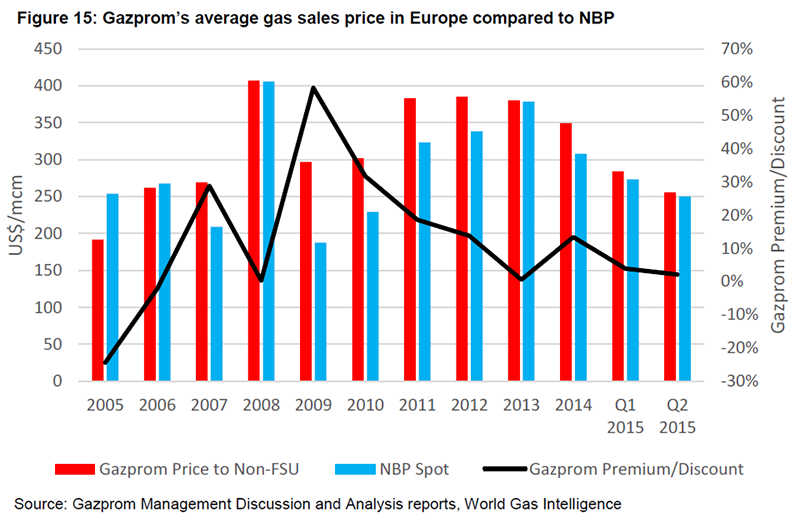

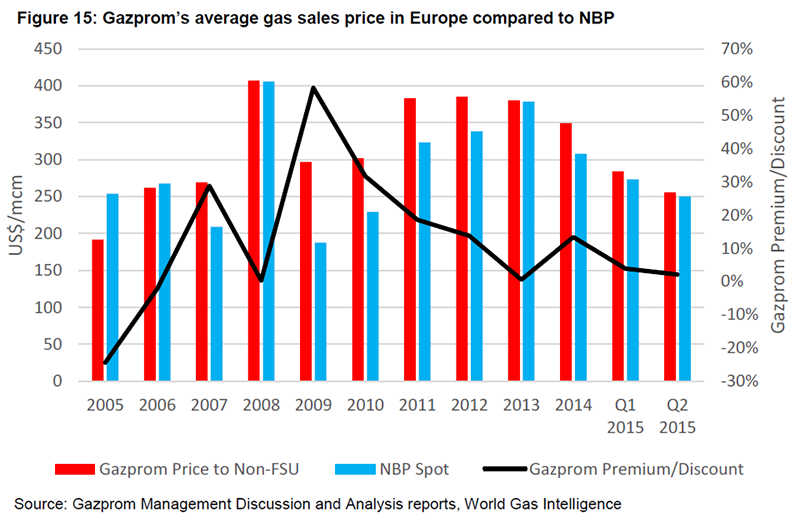

Grazie alle infrastrutture di esportazione già esistenti e al basso costo del gas rispetto ai concorrenti, la compagnia russa può infatti realisticamente mantenere una posizione centrale nell’approvvigionamento europeo, anche se dovrà adattarsi ai cambiamenti sul mercato e in particolare al basso prezzo del GNL.

L’evoluzione del modello di business di Gazprom in Europa è peraltro già in atto: i prezzi dei contratti di lungo periodo allineati a quelli degli hub, l’introduzione di aste per la commercializzazione di parte del gas, un approccio più collaborativo nei confronti delle istituzioni europee. Un modello sicuramente più sofisticato ed esposto alla concorrenza rispetto a quello tradizionale, ma che può garantire la redditività di Gazprom anche nei prossimi decenni.

Un modello con un’interessante corollario politico, a mio avviso. In prospettiva, quanto più Gazprom sceglie di giocare secondo le regole del mercato unico europeo, tanto più la sua redditività sarà legata al corretto funzionamento del mercato europeo, incluse le attività di regolazione a livello nazionale e sovranazionale. Il che da un lato rende (ancora di più, se possibile) implausibile la possibilità che gli approvvigionamenti di gas russi siano usati come strumento di ricatto, mentre dall’altro rende i regolatori europei il centro naturale dell’attenzione politica russa.

È stato reso pubblico il focus sulla sicurezza energetica relativo al secondo trimestre del 2015, realizzato per l’Osservatorio di Politica Internazionale (Senato, Camera e MAE).

È stato reso pubblico il focus sulla sicurezza energetica relativo al secondo trimestre del 2015, realizzato per l’Osservatorio di Politica Internazionale (Senato, Camera e MAE).