Segnaliamo un interessante articolo dell’Economist dal titolo Why energy insecurity is here to stay.

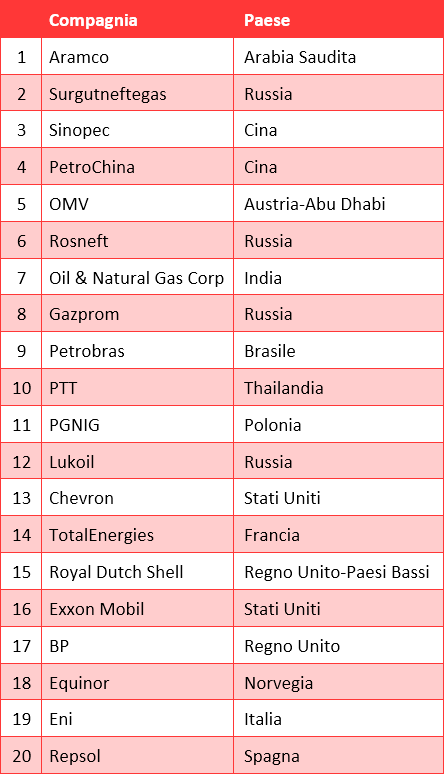

La guerra in Ucraina, facendo da vero e proprio catalizzatore, ha fatto emergere una tensione di fondo nella questione della sicurezza energetica dei Paesi industrializzati: da un lato, la decarbonizzazione dei sistemi energetici promette di far venir meno l’instabilità connessa alla dipendenza dalle fonti fossili prodotte in aree instabili del Pianeta. Dall’altro lato, tuttavia, la tempistica inevitabilmente decennale della transizione implica la centralità di quelle stesse fonti fossili per gli anni a venire, in un quadro in cui, però, le aziende occidentali stanno riducendo gli investimenti a fronte dei vincoli ambientali e l’offerta appare destinata a concentrarsi in pochi produttori (mediorientali e russi) a basso costo.

Il quadro è ulteriormente complicato dal fatto che, anche a transizione compiuta, i sistemi energetici occidentali appaiono destinati ad essere tutt’altro che al sicuro dalla geopolitica. Il trend generale verso l’elettrificazione che accompagna la transizione implica un cambiamento di materie prime rilevanti per la sicurezza energetica, non un affrancamento dall’utilizzo di materie prime.

In altre parole, alla dipendenza dagli idrocarburi sarà in misura crescente sostituita una dipendenza da altre materie prime (rame, litio, nichel) che, per ragioni geologiche e ambientali, sono prodotte poco o nulla in Europa. I Paesi produttori – esattamente come accadde nel secolo scorso con petrolio e gas – si troveranno inondati di investimenti e di rendite. Se l’Australia appare tutto sommato istituzionalmente ed economica preparata al futuro, lo stesso potrebbe non valere per altri produttori (Congo, Guinea, Mongolia, Nuova Caledonia, Pakistan, per citarne alcuni).

Le risposte possibili sono molte e, verosimilmente, occorrerà fare ricorso a tutti gli strumenti. La diversificazione dei fornitori è sicuramente il primo: la storia insegna che moltiplicare il numero di produttori è l’unico modo per evitare di dipendere da uno. Se poi alla relazione economica si abbina un sostegno istituzionale per consentire agli esportatori di svilupparsi senza cadere nella nota trappola della maledizione delle risorse, anche meglio.

L’altro grande strumento è la tecnologia. La priorità potrebbe essere quella di sviluppare sia filiere energetiche (come nel caso della rinascita dei programmi nucleari, al momento avviata da Francia e Regno Unito) che promettono maggiore autonomia e sicurezza, sia soluzioni tecnologiche in snodi critici della filiera elettrica (come le batterie) sempre più autonome da soggetti, come quelli basati in Cina, che potrebbero farne un uso politico in danno dell’Occidente.

Ancora una volta, dinamiche complesse che si sommano: l’insicurezza energetica è destinata a rimanere, meglio farsi trovare preparati.