Mancano ancora molti dettagli, ma l’accordo con l’Iran include un progressivo superamento delle sanzioni, alcune delle quali sono in vigore dal 1979. In cambio di un rallentamento del programma nucleare e dell’accettazione di maggiori controlli internazionali, il governo di Teheran ha ottenuto di poter progressivamente riacquisire una posizione “normale” all’interno del sistema internazionale.

Mancano ancora molti dettagli, ma l’accordo con l’Iran include un progressivo superamento delle sanzioni, alcune delle quali sono in vigore dal 1979. In cambio di un rallentamento del programma nucleare e dell’accettazione di maggiori controlli internazionali, il governo di Teheran ha ottenuto di poter progressivamente riacquisire una posizione “normale” all’interno del sistema internazionale.

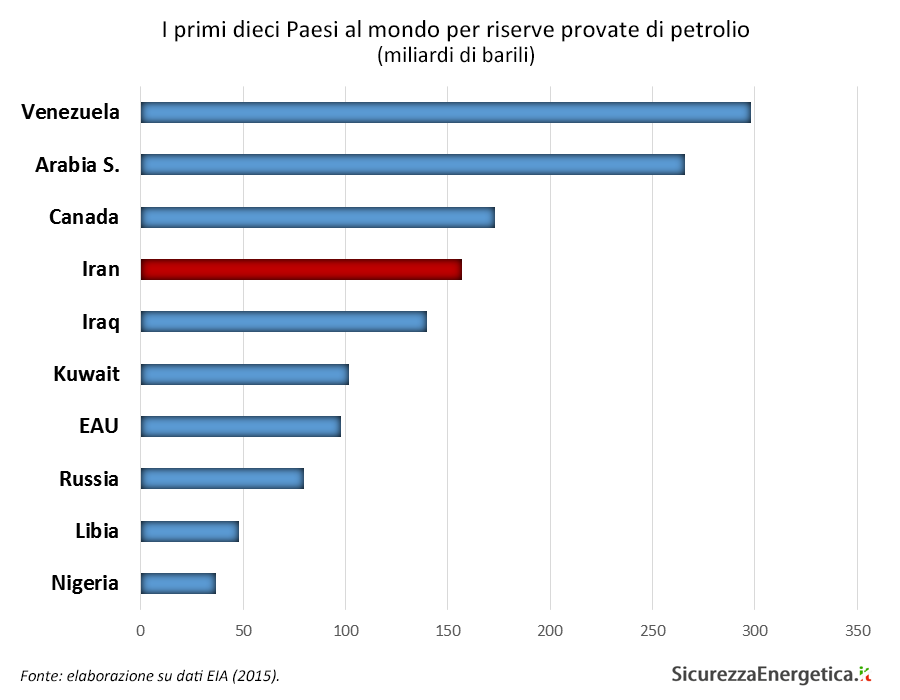

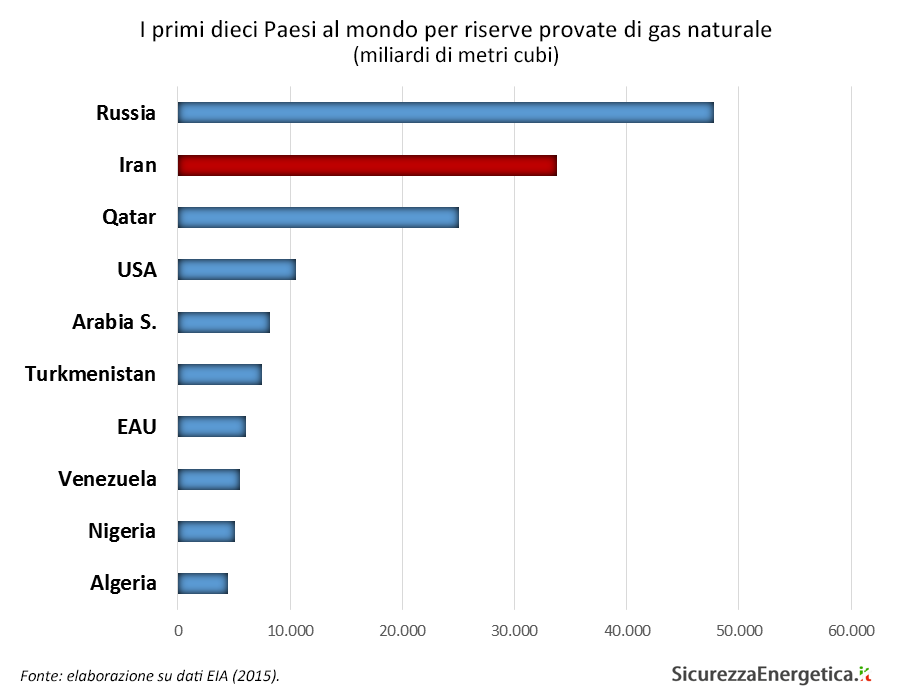

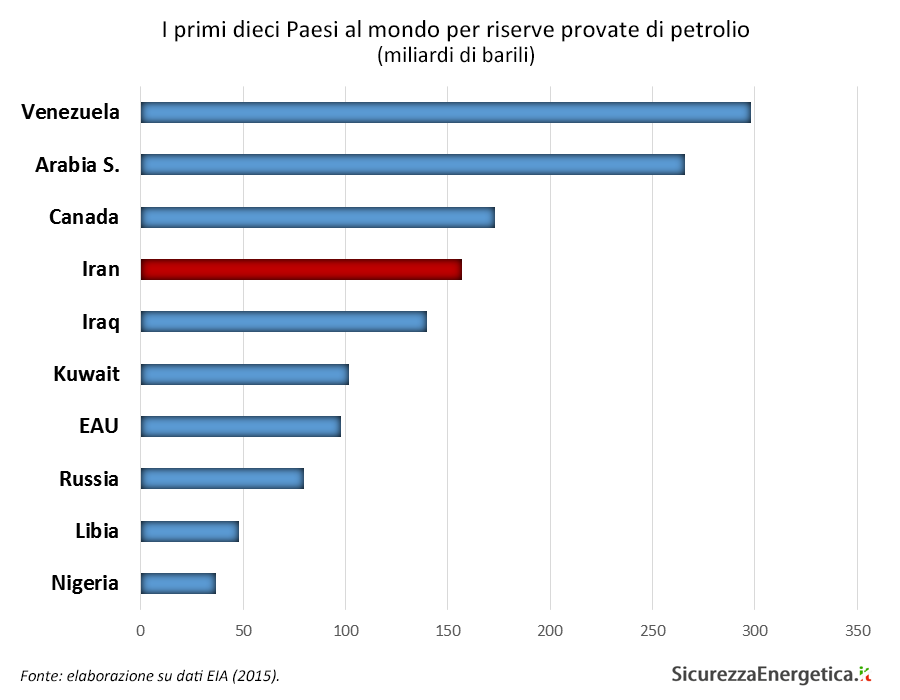

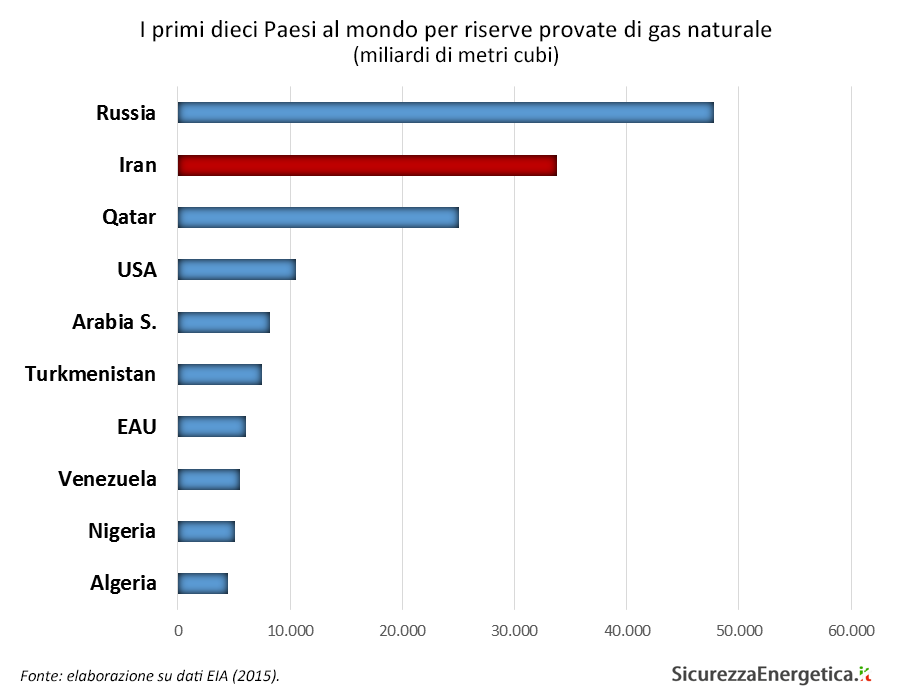

Le ricadute geopolitiche attese a livello regionale sono enormi, ma senza dubbio l’aspetto più rilevante dalla prospettiva italiana è quello energetico. L’Iran, sulla carta, è infatti potenzialmente uno dei più grandi produttori (ed esportatori) di gas e petrolio a livello globale. Le riserve provate iraniane ammontano infatti a 157 miliardi di barili di petrolio e quasi 34.000 miliardi di metri cubi di gas, rispettivamente il 10% e il 17% del totale mondiale.

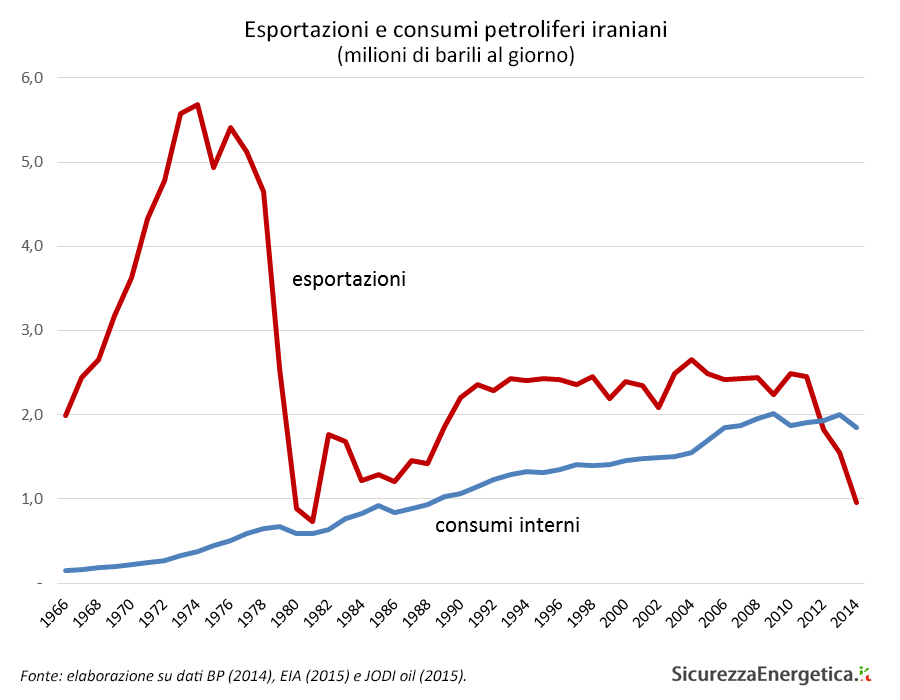

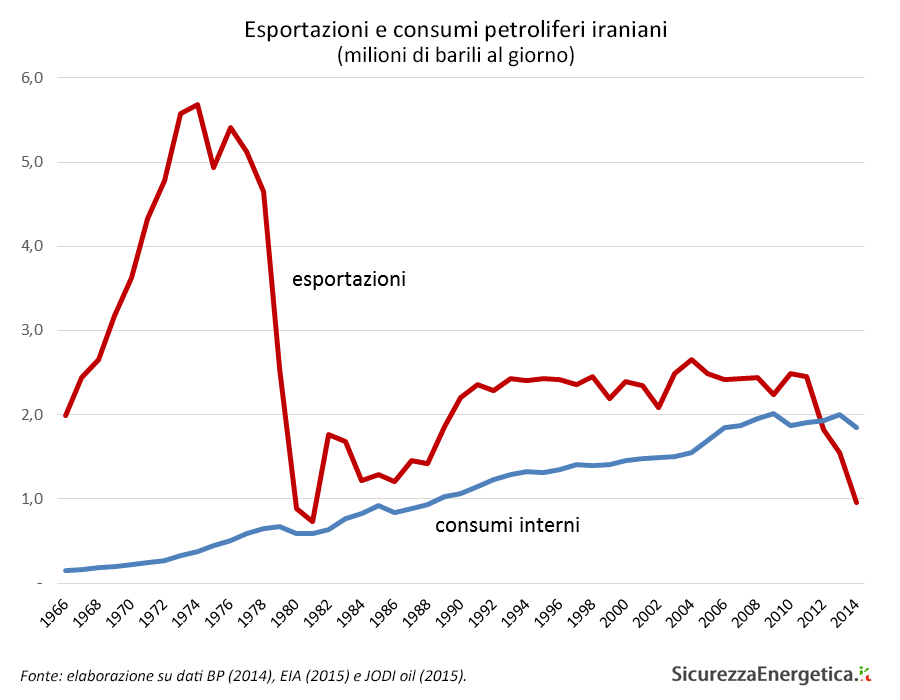

A questo potenziale corrisponde però una capacità produttiva limitata. Anche quando saranno completamente superate le sanzioni, l’esportazione petrolifera iraniana è destinata nel breve periodo a crescere di poco più di un milione di barili al giorno (0,8 secondo l’Economist), ossia i volumi persi dopo le sanzioni europee del 2012.

L’impatto sui mercati mondiali sarebbe quantomeno marginale, simile a quello dell’instabilità in Libia. Per tradurre le riserve petrolifere in capacità produttiva di rilevanza sistemica (ossia, oltre i 5 Mbbl/g) sarebbero necessarie parecchie decine di miliardi di dollari di investimenti. Tuttavia, anche al netto delle questioni di politica internazionale, l’Iran ha una legislazione particolarmente punitiva nei confronti degli investimenti internazionali nel settore petrolifero e difficilmente si avranno molti operatori pronti a scommettere sul Paese. A maggior ragione date le quotazioni attuali.

Nel caso del gas naturale, i problemi sono ancora più grandi. Attualmente, l’Iran è un importatore netto di gas: quel che arriva dal Turkmenistan è più di quello che va in Turchia. La domanda interna è raddoppiata nell’ultimo decennio, arrivando a superare i 170 Gmc nel 2013 (più di Italia e Germania insieme). Per alimentare esportazioni significative, anche in questo caso serviranno tempo, tecnologie e molti capitali. E anche un po’ di diplomazia, nel caso del maxi-giacimento di South Pars/North Dome, conteso tra Iran e Qatar.

Inoltre, per arrivare ai mercati internazionali, servono infrastrutture grandi e costose. Per il momento il gas naturale liquefatto, sul modello del Qatar, è un’opzione troppo cara e soprattutto tecnologicamente sofisticata, ossia dipendente dagli investimenti esteri.

Un’ipotesi di gasdotto, magari verso l’UE come ipotizza la Commissione europea da anni, dovrebbe invece scontarsi sia coi costi elevati (migliaia di km solo per arrivare in Turchia), sia con il fatto che i tubi dovrebbero attraversare alcune delle aree più instabili del mondo. E questo senza considerare la debolezza di lungo periodo della domanda europea.

Nel complesso, anche se le sanzioni saranno eliminate con una tempistica relativamente stretta, l’impatto atteso sui mercati internazionali – e dunque indirettamente sull’Italia – è destinato a rimanere limitato nel corso dell’attuale decennio.

Per quanto riguarda un orizzonte temporale di più lungo periodo, l’impatto del potenziale iraniano sui mercati internazionali dipenderà dall’esito delle riforme interne al Paese e dalla capacità di offrire garanzie di affidabilità agli investitori internazionali.

In cima alla lista si trovano sicuramente gli operatori cinesi, sempre più dipendenti dalle attività all’estero per soddisfare la domanda dell’economia di Pechino. Chissà – ma è giusto un guess – che l’Iran non possa essere in futuro uno dei terreni su cui testare il funzionamento della nascente Asian Infrastructure Investment Bank.

Segnalo una mia intervista uscita oggi su Formiche.net, di cui propongo di seguito l’incipit.

Segnalo una mia intervista uscita oggi su Formiche.net, di cui propongo di seguito l’incipit.