Platts ha pubblicato l’edizione 2019 del Top 250 Global Energy Ranking. Si tratta di una classifica delle società energetiche che include operatori oil&gas, utilities, raffinatori, produttori di carbone, provenienti dalle tre macroregioni del mercato globale: Americhe, Europa-Africa-Medio Oriente, Asia.

La classifica è basata su quattro metriche (attivi patrimoniali, ricavi, profitti, ritorno sul capitale investito), secondo una metodologia specifica di Platts.

Da leggere, l’analisi di dettaglio (Europe’s show of strenght), che riporta anche una serie di commenti alla variazione della classifica rispetto all’anno scorso: una su tutte, l’affermazione di Shell, che ha scalzato Exxon dalla vetta della classifica complessiva, è dovuta all’incremento della produzione di GNL.

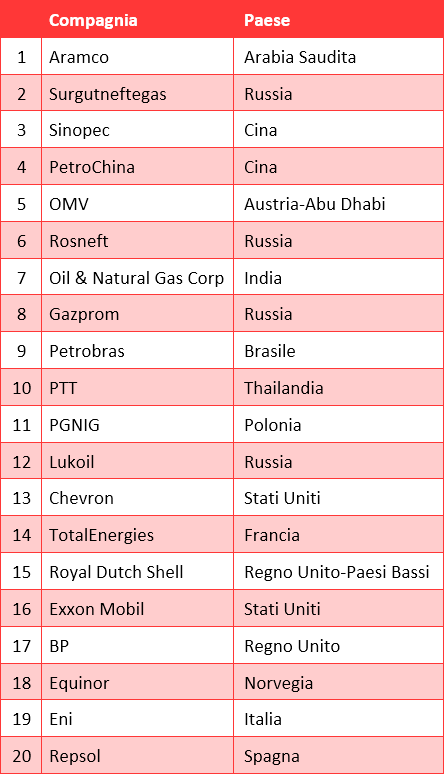

Qui sotto è riportata la classifica delle società a cui comunemente si pensa parlando di compagnie petrolifere (tecnicamente, “integrated oil&gas”), che quest’anno ha visto un netto rafforzamento della presenza russa.

Eni è 13° in questa graduatoria, 15° se si considerano anche le “oil&gas exploration and production”, ossia le compagnie specializzate nel solo upstream.