Slides relative alla lezione «La geopolitica dell’energia», tenuta presso l’Istituto per gli Studi di Politica Internazionale di Milano (10 settembre 2013), nell’ambito del corso La Russia nello scenario internazionale.

Slides relative alla lezione «La geopolitica dell’energia», tenuta presso l’Istituto per gli Studi di Politica Internazionale di Milano (10 settembre 2013), nell’ambito del corso La Russia nello scenario internazionale.

.

Slides relative alla lezione «La geopolitica dell’energia», tenuta presso l’Istituto per gli Studi di Politica Internazionale di Milano (10 settembre 2013), nell’ambito del corso La Russia nello scenario internazionale.

Slides relative alla lezione «La geopolitica dell’energia», tenuta presso l’Istituto per gli Studi di Politica Internazionale di Milano (10 settembre 2013), nell’ambito del corso La Russia nello scenario internazionale.

.

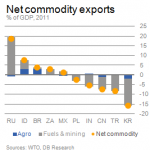

Segnalo una breve e interessante analisi di Markus Jaeger (DB) su vincitori e perdenti tra i Paesi emergenti di una riduzione dei prezzi delle materie prime.

Segnalo una breve e interessante analisi di Markus Jaeger (DB) su vincitori e perdenti tra i Paesi emergenti di una riduzione dei prezzi delle materie prime.

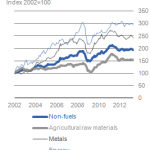

L’analisi parte dalla considerazione che il diffuso processo di industrializzazione ha negli ultimi anni spinto verso l’alto le quotazioni delle materie prime, energetiche e non, necessarie a sostenere consumi crescenti.

La tendenza è data per acquisita, ma nell’ipotesi di prezzi in discesa, chi sarebbe a beneficiarne? Jaeger indica Turchia e Corea del Sud tra i grandi vincitori, avvantaggiati soprattutto sul fronte del costo dell’energia.

Tra i perdenti ci sarebbero invece Indonesia, Brasile, Sudafrica, ma soprattutto Russia. Perché se l’energia pesa sulla crescita degli importatori, nell’ultimo decennio è stata anche il vero motore dell’ecnonomia russa.

Secondo DB, agli attuali livelli di prezzo del greggio, la Russia sarà in attivo di partite correnti anche nel 2013-2014. Senza la componente energetica, il passivo sarebbe pari al 15% del PIL. Assumento la domanda di importazione come stabile, con quotazioni intorno agli 80 dollari al barile, il passivo (energia inclusa) sarebbe il 3% del PIL.

Secondo DB, agli attuali livelli di prezzo del greggio, la Russia sarà in attivo di partite correnti anche nel 2013-2014. Senza la componente energetica, il passivo sarebbe pari al 15% del PIL. Assumento la domanda di importazione come stabile, con quotazioni intorno agli 80 dollari al barile, il passivo (energia inclusa) sarebbe il 3% del PIL.

Senza il gettito delle materie prime energetiche, il bilancio pubblico russo sarebbe oggi in passivo del 10% del PIL. Tuttavia, in caso di calo dei prezzi delle materie prime, la situazione russa non sarebbe drammatica: le metriche di finanza pubblica russa sono ottime. Grandi riserve di valuta (500 miliardi di dollari) e bassissimo indebitamento (12%) lasciano ampi margini di manovra.

La situazione sarebbe critica solo in caso di calo drastico e prolungato, tale dal imporre correzioni strutturali alla spesa pubblica russa. Ma in un contesto del genere, le difficoltà della Russia sarebbero forse il meno, perché probabilmente saremmo nel mezzo di una pesante recessione globale.

Il petrolio russo non solo rappresenta una parte importante degli equilibri energetici mondiali, ma è anche uno dei più delicati elementi dell’equilibrio politico russo nell’epoca post-sovietica.

Il petrolio russo non solo rappresenta una parte importante degli equilibri energetici mondiali, ma è anche uno dei più delicati elementi dell’equilibrio politico russo nell’epoca post-sovietica.

Il massiccio libro di Gustafson è una guida perfetta per capire gli intrecci tra l’eredità sovietica, la rapida evoluzione del sistema politico, il ruolo delle compagnie straniere. Su questo sfondo, l’autore ricostruisce puntualmente le mosse degli attori che hanno attraversato il declino e la rinascita dell’industria del gas e petrolio russa, da Putin a Sechin, Khodorkovski, Alekperov, Bogdanov, Miller, Bogdanchikov, solo per citarne alcuni.

Una lettura davvero piacevole, perché all’alto contenuto informativo abbina una scrittura godibile e un dosato ricorso ad aneddoti interessanti. Frutto di anni di ricerca e di presenza sul campo, il libro è una lettura obbligata per chiunque si interessi di Russia post-sovietica o di energia, ma soprattutto per chiunque voglia capire qualcosa di più del futuro della Russia e delle sfide che dovrà affrontare.

Thane Gustafson

Wheel of Fortune: The Battle for Oil and Power in Russia

The Belknap Press, 2012, 662 pp.

ISBN/EAN: 978-0-674-06647-2 (cartaceo)

Scheda dell’editore

Scheda su Amazon.it

Servizio Bibliotecario Nazionale

Si fa sempre più difficile la situazione di Naftogaz, la compagnia energetica statale ucraina. Secondo quanto riportato da Snam RG, Gazprom è tornata a fare pressione su Naftogaz affinché acceleri le operazioni di stoccaggio del gas in vista della stagione invernale.

Si fa sempre più difficile la situazione di Naftogaz, la compagnia energetica statale ucraina. Secondo quanto riportato da Snam RG, Gazprom è tornata a fare pressione su Naftogaz affinché acceleri le operazioni di stoccaggio del gas in vista della stagione invernale.

Attraverso la rete ucraina transita ancora oltre metà del gas diretto verso i clienti UE e senza un’adeguata capacità di stoccaggio lungo le linee di esportazione si accresce il rischio di non riuscire a far fronte a eventi eccezionali.

Secondo Gazprom, Naftogaz deve iniettare oltre 19 miliardi di metri cubi entro l’autunno per garantire un livello adeguato e “onorare gli impegni di transito ininterrotto verso l’Europa”.

Per favorire le operazioni, Gazprom ha versato un miliardo di dollari come pagamento anticipato per gli oneri di transito a Naftogaz. In questo modo la società ucraina ha la liquidità per acquistare – sempre dai russi – il gas da stoccare.

La situazione finanziaria di Naftogaz è sempre più complicata: i debiti della società continuano a crescere e le possibilità di ripagarli sono sempre più lontane. Alle inefficienze e alla necessità di crescenti investimenti solo per mantere l’operatività si sommano anche le difficoltà politiche ad aumentare le tariffe ai clienti sul mercato interno.

Considerando la crescente disponibilità di capacità di trasporto attraverso altri gasdotti (Yamal-Europa, Nord Stream), Naftogaz ha perso buona parte della propria capacità di ricatto rispetto a Gazprom ed è dunque probabile che nei prossimi anni si assista a un ingresso russo nell’azionariato della società ucraina, a compensazione dei debiti accumulati.

Slides relative alla lezione «L’Europa occidentale e il gas russo», tenuta presso l’Università degli Studi di Pavia (13 Maggio 2013).

Slides relative alla lezione «L’Europa occidentale e il gas russo», tenuta presso l’Università degli Studi di Pavia (13 Maggio 2013).

Avviso: data l’omogeneità di temi e la prossimità temporale, le slides sono quasi tutte uguali a quelle della lezione «Russian Gas for Western Europe. Energy Security in a Changing International System». L’aggiunta principale è quella di due slides con di alcuni dati di Gazprom Export.