Le grandi economie mondiali sono caratterizzate da consumi e da livelli di dipendenza dalle importazioni eterogenei, con implicazioni di sicurezza energetica piuttosto diverse.

Le grandi economie mondiali sono caratterizzate da consumi e da livelli di dipendenza dalle importazioni eterogenei, con implicazioni di sicurezza energetica piuttosto diverse.

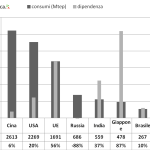

Secondo di dati riportati dal BP Statistical review of world energy 2012, nel 2011 il consumo di energia primaria mondiale è stato di 12.275 Mtep. La Cina è stata il primo consumatore mondiale (2.613 milioni di tonnellate equivalenti di petrolio consumate), seguita da USA (2.269 Mtpe), UE (1.691 Mtep), Russisa (686 Mtep), India (559 Mtep), Giappone (478 Mtpe), Brasile (267 Mtpe).

La quota combinata di USA e UE è stata del 36%, in forte diminuzione rispetto a dieci anni prima, quando era stata del 43%. Parallelamente, i consumi cinesi sono più che raddoppiati e la loro quota sul totale mondiale è passata dall’11% al 21%, a testimoniare la veloce redistribuzione geografica dell’attività manifatturiera ed economica in generale.

Per quanto concerne il livello di dipendenza, inteso come il contributo delle materie prime energetiche importate sul totale del consumo di energia primaria, la graduatoria vede invece al primo posto il Giappone (87%), UE (56%), India (37%), USA (20%), Brasile (10%), Cina (6%). Tra le grandi economie mondiali, l’unico paese esportatore è la Russia, che nel 2011 ha ceduto sui mercati internazionali 606 Mtep, pari al 47% di quanto prodotto (e all’88% di quanto consumato internamente).

Il dato del livello di dipendenza dalle importazioni rappresenta un possibile punto di partenza per analizzare la sicurezza energetica di un Paese, ma deve essere completato dal dato relativo alla composizione del paniere energetico e dalla struttura dell’approvvigionamento energetico. Questi temi saranno affrontati in un altro post.

Per approfondire: database.

La sicurezza energetica è fatta – anche – di relazioni bilaterali coi Paesi produttori e di un allargamento della cooperazione economica che stabilizzi i rapporti e vada a beneficio di tutti, compresa l’industria nazionale. Quello che l’Italia non sembra proprio riuscire a fare, nemmeno con l’Algeria, uno dei suoi partner chiave in materie di energia.

La sicurezza energetica è fatta – anche – di relazioni bilaterali coi Paesi produttori e di un allargamento della cooperazione economica che stabilizzi i rapporti e vada a beneficio di tutti, compresa l’industria nazionale. Quello che l’Italia non sembra proprio riuscire a fare, nemmeno con l’Algeria, uno dei suoi partner chiave in materie di energia.